pubblicato su ![]()

I risultati scientifici di Reinhart e Rogoff sono stati spesso utilizzati per sostenere politiche di austerità e rigore fiscale. Ma come è noto “una ricerca di tre economisti della University of Massacchussets-Amherst ha evidenziato alcuni errori nei dati utilizzati da Reinhart e Rogoff, scatenando un ampio dibattito, anche mediatico, sulla validità dei loro risultati. La relazione tra i livelli di debito pubblico e la crescita del PIL varia notevolmente da paese e nel corso del tempo (ad esempio l’esperienza italiana al 133% debito/PIL rappresenta una soglia troppo elevata che costa troppo in spesa per interessi passivi incidendo pesantemente sulla crescita del paese). La storia suggerisce che vi è una certa soglia oltre la quale accumulando debito pubblico si ottiene minore crescita economica, ma non c’è consenso su quale sia la soglia ottimale ma abbiamo capito dall’esperienza italiana qual’è la soglia che non si deve raggiungere. In definitiva tutte queste ricerche hanno comportato una diffusa politica del rigore in Europa e tra le tante regole europee ispirate al principio base delle finanze pubbliche sane vi è l’adozione della “regola del debito“.

Il nuovo quadro della riforma della governance economica europea dell’UE, adottato nel novembre 2011 (six pack) e richiamato nel fiscal compact, ha rafforzato il controllo della disciplina di bilancio attraverso l’introduzione di una regola numerica che specifica il ritmo di avvicinamento del debito al valore soglia del 60 per cento del PIL (nel trattato di Maastricht del 1992 bastava una diminuzione ad un ritmo soddisfacente).

Per il rispetto delle regole in materia di sostenibilità del debito pubblico, viene proposta una regola numerica che stabilisce per ogni anno un obiettivo per l’incidenza del debito sul PIL determinato sulla base dei valori registrati nel triennio precedente e tale da implicare obbligo per i Paesi con un debito pubblico superiore al 60% del PIL, di rientrare entro tale soglia nel giro di 20 anni, riducendo il debito di un ventesimo dell’eccedenza di ogni anno. Per assicurare la riduzione ad un ritmo adeguato del rapporto debito/PIL verso la soglia del 60%, la regola richiede che almeno uno dei seguenti criteri venga rispettato:

- se la quota del rapporto debito/PIL è in eccesso rispetto al valore del 60%, il tasso di riduzione deve essere pari ad 1/20 all’anno nella media dei tre precedenti esercizi (versione backward-looking della regola sul debito). In particolare con questa prospettiva “il vincolo relativo al debito pubblico richiede che l’eccedenza del rapporto tra lo stock di debito e il PIL rispetto al 60 per cento si riduca di un ventesimo all’anno negli ultimi tre anni che terminano con quello di valutazione (detto benchmark) tenendo anche conto degli effetti del ciclo economico”. Per effetto della prospettiva backward-looking l’Italia non rispetta la regola del debito, perché è basata sostanzialmente su dati di consuntivo. Pertanto, il rapporto debito/PIL è considerato eccessivo, e quindi la regola non è rispettata, se: 1) il rapporto debito/PIL è superiore al 60 per cento, e se 2) il rapporto debito/PIL è maggiore del Benchmark retrospettivo (backward-looking Benchmark), in termini formali[1] cioè:

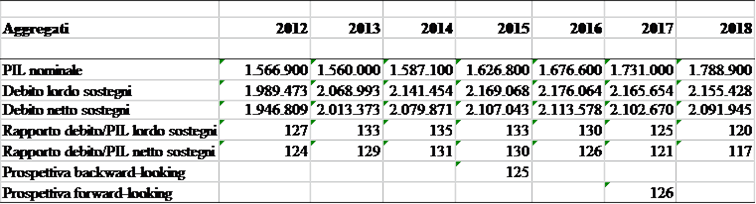

Con la formula per la prospettiva backward-looking ai valori del 2012 (127%), 2013 (133%) e 2014 (135% dato di previsione) si ottiene il Benchmark per l’anno 2015 del 125% poiché il debito/PIL atteso per il 2015 è 133% il vincolo backward looking non è rispettato per più di 8 punti (considerando anche i decimali). Anche se utilizzassimo il valore del rapporto debito/PIL corretto per il ciclo economico il rapporto si riduce di poco e sarebbe comunque troppo lontano dall’obiettivo di Benchmark. Se l’Italia dovesse rispettare la prospettiva backward-looking dovrebbe ridurre il debito pubblico di circa 136 miliardi di euro nel 2015 (con il PIL previsto nel 2015 di 1.626,8 miliardi).

- Il regolamento specifica, inoltre, che la regola è considerata soddisfatta se la riduzione del differenziale di debito rispetto al 60% si verificherà, in base alle previsioni della Commissione europea, nel periodo di tre anni successivi all’ultimo anno per il quale si hanno dati disponibili (versione Forward-looking della regola sul debito). Nei tre anni precedenti il 2017, la distanza del rapporto debito/PIL rispetto alla soglia deve ridursi, in media, di 1/20 (Benchmark Forward-looking). Nell’applicazione del parametro di riferimento si deve tenere conto degli effetti del ciclo economico sul ritmo di diminuzione del debito. Se applichiamo la prospettiva Forward-looking la formula ai valori del 2016 (130% dato di previsione), 2015 (133% dato di previsione) e 2014 (135% dato di previsione) si ottiene il 126% del rapporto debito/PIL previsto per il 2017. La regola non è rispettata se il rapporto debito/PIL è maggiore del Benchmark retrospettivo (Forward-looking Benchmark), in termini formali[2] è dato da:

Poiché il rapporto previsto debito/PIL atteso per il 2017 è 125% quindi la prospettiva Forward-looking è rispettata ma soltanto sulla base dei dati di previsione (se consideriamo che il PIL nel 2014 sarà previsto a crescita ZERO). Se teniamo conto dell’usuale scostamento tra i dati di preventivo e quelli di consuntivo dei principali aggregati di finanza pubblica diffusi dal Governo possiamo ritenere forti dubbi e perplessità sulla bontà delle previsioni governative considerando che poggiano su una ripresa economica troppo ottimistica. Ad esempio se diamo uno sguardo al PIL nominale, rispetto alle previsioni del governo Monti fatte ad aprile del 2013 (+0,5%), si è misurata una diminuzione dello 0,4%, con una differenza di 13 miliardi di euro. Poiché la sovrastima del PIL è una costante sistematica, sorge il dubbio se stiamo perseguendo una politica di finanza pubblica sana soprattutto in un ottica intergenerazionale.

- Il regolamento precisa inoltre che nella valutazione del rispetto della regola del debito non può essere imputata la violazione all’effetto del ciclo economico. La regola sul debito che non tenga conto dell’andamento ciclico dell’economia potrebbe portare a risultati incoerenti con la fissazione degli obiettivi del saldo strutturale. Uno Stato membro non sarà quindi soggetto ad una procedura per disavanzo eccessivo nel caso in cui il superamento del Benchmark sia dovuto al ciclo economico. Pertanto, il rapporto debito/PIL viene corretto per tener conto dell’impatto del ciclo e quindi confrontato con il Benchmark. Nelle fasi negative del ciclo economico, il rapporto debito/PIL rettificato risulterà inferiore a quello effettivo, in quanto il debito verrà depurato dell’effetto degli stabilizzatori automatici e il PIL nei tre anni precedenti viene fatto variare al tasso di crescita del PIL potenziale.

Solo se nessuna delle tre condizioni viene soddisfatta la regola del debito è considerata non rispettata portando alla redazione, da parte della Commissione europea, di un Rapporto.

La scelta di un orizzonte temporale di tre anni per distribuire il peso da attribuire agli sviluppi di lungo periodo e quelli più recenti permette di controllare se un paese stia seguendo un percorso di riduzione del debito stabile, dando la possibilità di regolare i tempi di correzione con maggiore flessibilità.

Tavola 1 – Aggregati economici e di finanza pubblica utilizzati per la regola del debito, valori in milioni di euro e in percentuale.

Fonte: Elaborazione su dati MEF-DEF 2014

Il mancato rispetto della regola del debito, non implica automaticamente l’apertura di una procedura per disavanzo eccessivo nei confronti di un paese, poiché la valutazione finale dovrebbe tener conto di alcuni fattori di rischio, quali: la struttura del debito; il livello di indebitamento del settore privato; le passività implicite connesse all’invecchiamento (ovvero, la sostenibilità a lungo termine dei sistemi previdenziali).

Per riportare il rapporto debito pubblico/PIL al disotto del vincolo di bilancio occorre adottare politiche idonee di rientro che devono: -assicurare un avanzo primario tendenziale (entrate maggiori delle spese al netto degli interessi) tenendo conto che la pressione fiscale non può crescere illimitatamente; -ridurre il tasso d’interesse mediante una accorta politica di gestione del debito pubblico (collocamento di titoli mediante asta, creazione di un mercato secondario dei titoli di Stato); -assicurare un tasso di crescita del PIL superiore al tasso d’interesse reale. Quest’ultima, probabilmente, è la politica più difficile se si considera che l’aumento del reddito deve essere conseguito senza aumentare il disavanzo; -evitare flussi finanziari positivi.

I Governi che si sono succeduti negli ultimi 50 anni, sia pure con responsabilità diverse, hanno esposto l’Italia ad una situazione non sostenibile con un debito pubblico sempre crescente. Da un certo periodo in poi, la spesa per interessi ha iniziato a gravare pesantemente sui saldi di finanza pubblica. Se negli anni passati fosse stata monitorata la sostenibilità del debito pubblico a livello europeo attraverso un sistema di monitoraggio composto da un set di indicatori tra loro integrati, che avrebbero seguito le diverse fasi della creazione del debito pubblico, si sarebbe potuto intervenire tempestivamente al verificarsi dei primi segnali negativi evitando di raggiungere il 133% del debito PIL nel 2013 per l’Italia. La stessa Commissione europea ha denunciato la presenza di squilibri macroeconomici eccessivi per effetto del debito pubblico in rapporto al Pil troppo elevato.

“Questo 133% di rapporto debito PIL è la vera bomba a orologeria che condiziona non solo lo spread e le pagelle, ma in larga parte anche la nostra società. E’ la vera bomba ad orologeria che ci costa 85 miliardi all’anno di interesse e che rende difficile abbassare la pressione fiscale, garantire le pensioni future o gli impegni nel welfare…

La riduzione del debito deve essere vera, netta e vasta, non un maquillage finanziario (Alan Friedman, 2014)”.

Note

[1] Vedi “La governance economica europea”; Servizio del bilancio del Senato XVII legislatura elementi di documentazione n*3 giugno 2013, in termini numerici da: 125=60+0.95/3*(135-60)+0.95^2/3*(133-60)+0.95^3/3*(127-60).

[2] Vedi “La governance economica europea”; Servizio del bilancio del Senato XVII legislatura elementi di documentazione n*3 giugno 2013, in termini numerici è: 126=60+0.95/3*(130-60)+0.95^2/3*(133-60)+0.95^3/3*(135-60).

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte:

http://www.monicamontella.it/

– RSS ——> Follow these topics: Debito pubblico, Finanza pubblica

Follow

Follow e-mail

e-mail comments feed

comments feed