Leggi il documento in pdf

Nel DDl su autonomia differenziata, proposto e presentato recentemente dal Ministro Calderoli ai presidenti delle regioni, non c’è traccia di definire con quale capacità fiscale si intende garantire la copertura finanziaria delle materie che, ai sensi dell’art. 116, terzo comma, della Costituzione, possono essere oggetto di attribuzione alle Regioni a statuto ordinario.

Nell’ambito del progetto di Governo del centro-destra, riguardante l’autonomia differenziata, un aspetto di estrema importanza, di cui si discute poco, è invece quello della capacità fiscale ai vari livelli di governo.

La capacità fiscale rappresenta il gettito potenziale da entrate da imposte proprie tra i vari livelli di governo (Stato, Regioni, Province – Città Metropolitane e Comuni), date la base imponibile e l’aliquota standard legale.

Per i comuni la capacità fiscale, data dalla somma dei gettiti calcolati ad aliquota standard di ciascun tributo di spettanza comunale, è già utilizzata per il riparto del fondo di solidarietà comunale, le cui componenti si riferiscono a due principali tipologie di entrata:

- nella categoria imposte e tasse rientrano l’imposta municipale propria (Imu) ‒ nella quale è confluito il tributo per i servizi indivisibili (Tasi) ‒ l’addizionale comunale all’Irpef nonché imposte e tasse minori (imposta di scopo, imposta di soggiorno e di sbarco, TOSAP, etc.);

- nella seconda categoria rientrano le tariffe diverse da quella del servizio di raccolta e smaltimento rifiuti[1].

La capacità fiscale standard comprende anche la componente relativa alle entrate per il servizio di raccolta e smaltimento rifiuti; tuttavia, ai fini del riparto del Fondo di solidarietà comunale, la componente rifiuti viene neutralizzata. A tal fine anche in questo esercizio contabile la tariffa rifiuti è stata esclusa nella componente della capacità fiscale comunale.

La stessa norma, che ha istituito il fondo di solidarietà comunale quale fondo perequativo, senza vincoli di destinazione, per i territori con minore capacità fiscale per abitante, non è stata invece contemplata nella proposta di Calderoli, perché si è posta l’attenzione sui livelli essenziali delle prestazioni (LEP) trascurando completamente l’indicatore più importante dell’autonomia differenziata ovvero le risorse finanziarie necessarie per garantire i LEP e la definizione dei fabbisogni standard in un’ottica di progressivo abbandono della spesa storica.

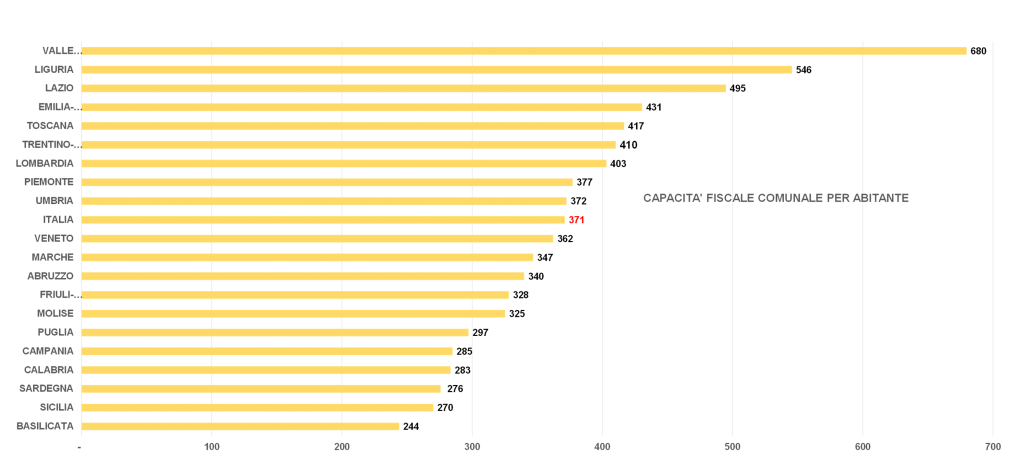

Nella Figura 1 è evidenziata la capacità fiscale media standard dei comuni delle regioni a statuto ordinario e speciale, la Valle d’Aosta con 680 euro per abitante è la regione italiana con la presenza di comuni che misurano una capacità fiscale procapite più alta d’Italia seguita dalla Liguria con 546 euro e il Lazio con 495 euro per abitante. La media nazionale di capacità fiscale stimata di tutti i comuni è pari a 371 euro per abitante. La Basilicata è la regione a statuto ordinario che misura la capacità fiscale comunale più bassa in Italia (244 euro per abitante). Ad eccezione del Veneto collocata a nord, al di sotto della media italiana si collocano tutte le regioni del sud.

Figura 1 – Capacità fiscale dei Comuni[2] per regione (incluse quelle a statuto speciale). Anno 2020, euro per abitante (incluso addizionale IRPEF comunale, escluso tariffa rifiuti e fondi perequativi).

Fonte: elaborazione dati Agenzia delle entrate (Analisi statistiche – Dichiarazioni 2021 – Anno d’imposta 2020), e salvo errori e omissioni nella banca dati BDAP (MEF)

Fonte: elaborazione dati Agenzia delle entrate (Analisi statistiche – Dichiarazioni 2021 – Anno d’imposta 2020), e salvo errori e omissioni nella banca dati BDAP (MEF)

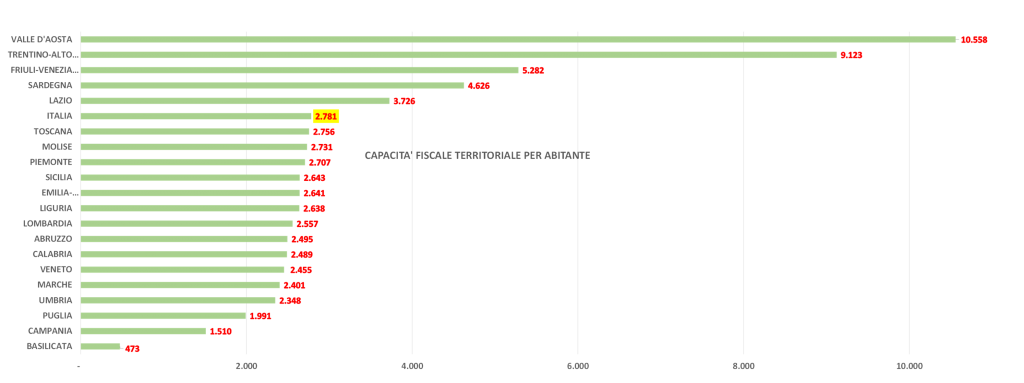

Oltre alla capacità fiscale comunale è possibile misurare anche la capacità fiscale regionale (attraverso l’IRAP, IRPEF addizionale regionale, accise, tasse, compartecipazione IVA – Sanità, addizionale IRPEF – Sanità, etc.), e la capacità fiscale delle città metropolitane[3] (attraverso le imposte sulle assicurazioni RC auto, le Imposte di iscrizione al pubblico registro automobilistico (PRA) etc.), per ottenere la stima della capacità fiscale territoriale complessiva per ogni regione italiana.

La Valle d’Aosta con più di 10 mila euro per abitante è la regione italiana le cui entrate fiscali territoriali sono molto rilevanti (Figura 2), segue il Trentino Alto Adige con un procapite leggermente più basso.

La media Italia, di 2.781 euro per abitante, è influenzata al ribasso soprattutto dall’impatto del procapite della Basilicata (473 euro per abitante).

Figura 2 – Capacità fiscale territoriale per regione (Comuni, Province – Città Metropolitane, Regioni incluse quelle a statuto speciale). Anno 2020, euro per abitante.

Fonte: elaborazione dati Agenzia delle entrate (Analisi statistiche –Dichiarazioni 2021 – Anno d’imposta 2020), salvo errori e omissioni nella banca dati BDAP (MEF)

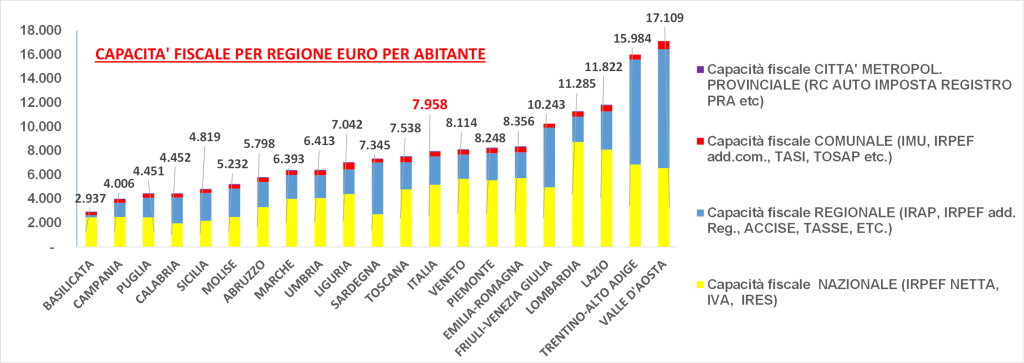

Se poi alla capacità fiscale territoriale aggiungiamo la capacità fiscale nazionale, intesa quella che deriva dalle imposte IRPEF (solo l’imposta nazionale escluse le addizionali territoriali), dall’IVA e dall’IRES, le regioni a Statuto Speciale, confermano, (vedi Figura 3) per così dire, il primato di regioni più ricche d’Italia e contribuiscono in misura maggiore alle entrate pubbliche. Il Lazio si colloca poco sopra la media italiana.

Nella proposta del Ministro Calderoli[4] il trasferimento delle funzioni e delle risorse corrispondenti avrà luogo soltanto a seguito della determinazione dei relativi livelli essenziali delle prestazioni (LEP) che devono essere garantiti su tutto il territorio nazionale, ma non viene citato nell’articolato con quale capacità fiscale si intende garantirli.

Fare riferimento nella norma, proposta dalla lega, di utilizzare la spesa storica per quelle regioni che intendono chiedere maggiore autonomia differenziata, al di là che ormai la spesa storica è un indicatore superato e bisognerebbe riferirsi ai fabbisogni standard, questa scelta farebbe allargare ancora di più la forbice della disomogeneità territoriale delle regioni italiane.

Eppure se nella proposta del Governo si cita la necessità di avere “le risorse corrispondenti” con quale parte della tassazione si vuole finanziare l’autonomia differenziata e perseguire la rimozione degli squilibri economici e sociali territoriali?

Ad esempio la Basilicata, la Campania, la Puglia, la Calabria, la Sicilia, con la metà della capacità fiscale in termini di procapite nazionale (al netto dell’evasione fiscale e dell’economia sommersa) come possono garantire i LEP ai loro concittadini se presentano una scarsa capacità fiscale strutturale per abitante che si ferma appena sopra i 4.000 euro?

Figura 3 – Capacità fiscale complessiva per regione. Anno 2020, euro per abitante

Fonte: elaborazione dati Agenzia delle entrate (Analisi statistiche – Dichiarazioni 2021 – Anno d’imposta 2020), salvo errori e omissioni nella banca dati BDAP (MEF)

Nella proposta del ministro si legge inoltre, “e precisamente all’art. 7 (Clausole finanziarie), del comma 1. che dall’applicazione della presente legge …. non derivano maggiori oneri a carico della finanza pubblica e al comma 2. è garantita l’invarianza finanziaria, …, per le Regioni che non ne abbiano sottoscritte e infine al comma 3. ogni intesa prevede che, dopo l’entrata in vigore della legge di approvazione in attuazione dell’articolo 116, terzo comma, della Costituzione, la legge statale possa stabilire, in relazione al ciclo economico e all’andamento dei conti pubblici, misure transitorie a carico della Regione a garanzia dell’equità nel concorso al risanamento della finanza pubblica con contestuale adozione di analoghe misure per le altre Regioni a statuto ordinario“.

Non mi sembra di trovare traccia nell’articolato del riferimento ad un fondo perequativo di solidarietà nazionale che permetta di riequilibrare le forti disomogeneità territoriali quindi non si persegue già di fatto, con questa proposta della Lega, la volontà di superare gli squilibri territoriali soprattutto se poi si sottolinea all’art. 8 comma 1 che “le intese non pregiudicano la coesione e la solidarietà sociale“.

Fino a che la Basilicata, la Campania, la Puglia, la Calabria, la Sicilia etc. (da notare che ai fini perequativi vanno integrate le capacità di entrate da economia sommersa delle regioni per avere un dato più affidabile della loro effettiva capacità fiscale) non raggiungono, con un fondo dedicato, almeno la media della capacità fiscale nazionale per abitante (> di 7.900 euro per abitante) non si può affrontare per nessuna regione il tema dell’autonomia differenziata a meno che non si prevede, per riequilibrare le discrepanze, un fondo di solidarietà nazionale vincolato a sanare le disparità delle capacità fiscali territoriali, le cui risorse vengono distribuite con funzioni,

sia di compensazione delle risorse attribuite in passato, sia di perequazione.

Oltre alla capacità fiscale delle regioni si dovrebbe poi calcolare anche la capacità fiscale irregolare che deriva dall’economia sommersa composta dalle sotto dichiarazioni iva, ma anche dai redditi delle società (Ires, Irap) e dall’IRPEF che deriva dal lavoro irregolare.

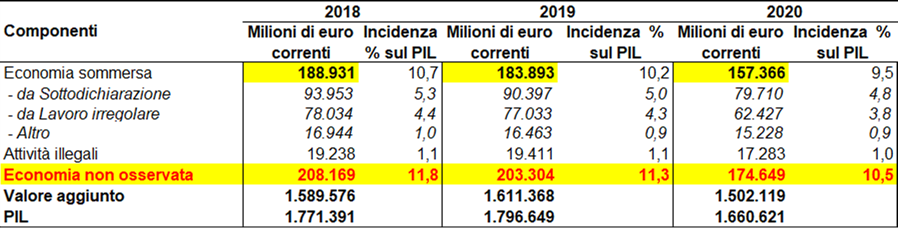

Le principali componenti dell’economia sommersa che l’Istat[5] elenca sono “il valore aggiunto occultato tramite comunicazioni volutamente errate del fatturato e/o dei costi (sotto-dichiarazione del valore aggiunto) o generato mediante l’utilizzo di lavoro irregolare. Ad esso si aggiunge il valore dei fitti in nero, delle mance e una quota che emerge dalla riconciliazione fra le stime degli aggregati dell’offerta e della domanda”.

Figura 4 – Componenti dell’economia sommersa. Anni 2018-2020, milioni di euro

Fonte: elaborazione dati Istat

Fonte: elaborazione dati Istat

Dai dati sull’economia sommersa, che include tutte quelle attività che sono volontariamente celate alle autorità fiscali, previdenziali e statistiche e che secondo l’Istat sono quantificate in 188 miliardi di euro nel 2018 fino a raggiungere i 157 miliardi di euro nel 2020 (effetto Covid19), è possibile analizzare come si distribuisce tra le regioni italiane nel 2018 (anno più affidabile per l’analisi dei dati) il sommerso economico, a partire dalla distribuzione percentuale delle componenti dell’economia non osservata per regione pubblicate dal ministero dell’economia[6] e ciò che emerge, deve far riflettere sulle conseguenze dell’eventuale applicazione dell’autonomia differenziata.

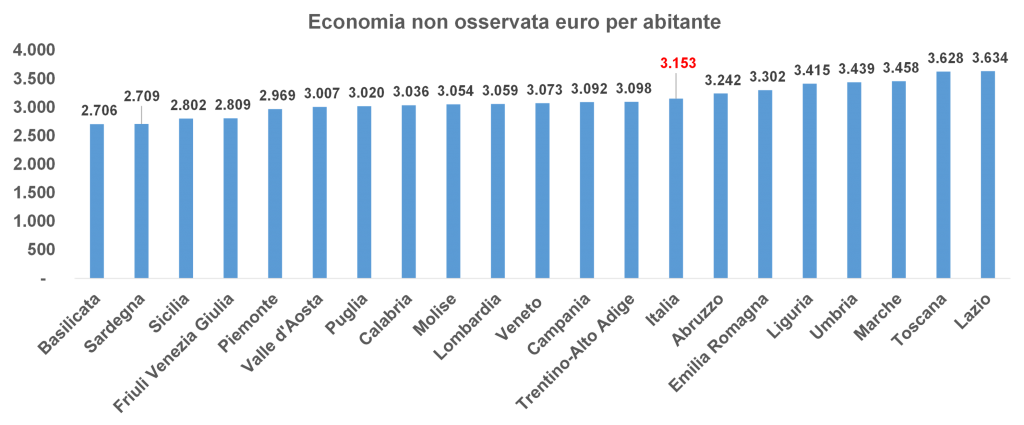

Se poi l’analisi del sommerso economico si rielabora in termini di euro per abitante si ottiene un dato interessante le regioni presentano una pochissima distanza tra i loro procapite e la media nazionale di 3.153 euro.

Figura 5 – Economia sommersa. Anno 2018, euro per abitante

Fonte: elaborazione dati Istat e Mef

Conclusioni

Questo esercizio contabile è stato elaborato sulla base delle informazioni pubbliche rese disponibili, ma l’analisi delle capacità fiscali per livelli territoriali (Stato, Regioni, Province – Città Metropolitane e Comuni) dovrebbe essere resa pubblica dal Ministero dell’economia in forma ufficiale per favorire la discussione pubblica sull’autonomia differenziata.

Nel nostro paese sono strutturali le differenze territoriali, nonostante numerosi tentativi di politiche tese a ridurre le discrepanze economiche.

Le entrate fiscali degli enti sono un dato fondamentale nel calcolo degli indicatori delle autonomie differenziate ma se ne parla molto poco! Invece un dibattito pubblico su questo tema andrebbe affrontato soprattutto per dirimere le ragioni dei PRO e CONTRO di queste scelte politiche.

Sarebbe importante, infine, pubblicare i dati sulle capacità fiscali sulla Banca Dati delle Amministrazioni Pubbliche (Bdap) affinché si possano generare automaticamente gli indicatori analizzati e fotografare tempestivamente eventuali situazioni di disomogeneità territoriali e intervenire con un fondo di solidarietà nazionale per perseguire la rimozione degli squilibri economici e sociali.

Note

[2] La capacità fiscale comunale è al netto dei fondi perequativi dallo Stato, da Regioni, da Provincie e tassa smaltimento rifiuti. In questo esercizio sono stati utilizzati i dati della BDAP.

[3] La stima della capacità fiscale delle province e delle città metropolitane delle regioni a statuto ordinario risulta pari a circa 3,8 miliardi di euro, ma purtroppo nella banca dati del MEF non sono disponibili i dati su alcune regioni a statuto speciale (Trentino Alto Adige, Friuli Venezia Giulia e Valle d’Aosta). Le componenti della capacità fiscale ad aliquota standard sono le IPT, Rc auto, tributo provinciale per le funzioni ambientali – TEFA; entrate residuali.

La riproduzione di questo articolo è autorizzata a condizione che sia citata la fonte: http://www.monicamontella.it/

– RSS ——> Follow these topics: benessere economico, comunicati politici, contabilità nazionale ed europea, Finanza pubblica, politica, ricerca libera

Follow

Follow e-mail

e-mail comments feed

comments feed